人生で最も高い買い物の一つに住宅があります。

住宅を買う時に、”キャッシュで一括”という人は、そんなにいるとは思えません。

しかし、多くの人は、住宅ローンで購入すると思います。

実際住宅ローンを組むとなると、初めてのことだし、どこの金融機関のローンがいいのか全く分かりません。

しかし、大半の人は住宅ローンについて知識はほぼないと思います。

今日は、

- 住宅ローンや金利にはどんな種類があるのか?

- フラット35とはどんな商品なのか?

- 住宅ローンを乗り換えるにはどうすればいいのか?

などを紹介していきます。

住宅ローンには「民間」「公的」「社内融資」などがある

住宅ローンは大きく分けて3つになります。

- 民間の住宅ローン

- 公的住宅ローン

- 社内融資

この3つについて簡単に説明をします。

| 融資元 | 特徴 | |

| 民間住宅ローン | 銀行、信用組合、信用金庫、JAなど |

|

| 公的住宅ローン | 自治体、財形住宅融資 |

|

| 社内融資 | 勤務先 |

|

金利タイプは「全期間固定」「変動」「固定金利期間選択」の3種類が主にある

住宅ローンの種類もありますが、一方、金利についても代表的なもので3つも種類があります。

- 全期間固定金利型

- 変動金利型

- 固定金利期間選択型

金利タイプにより、住宅ローンに適用される金利が異なってくるし、金融機関によっても適用金利が違ってきます。

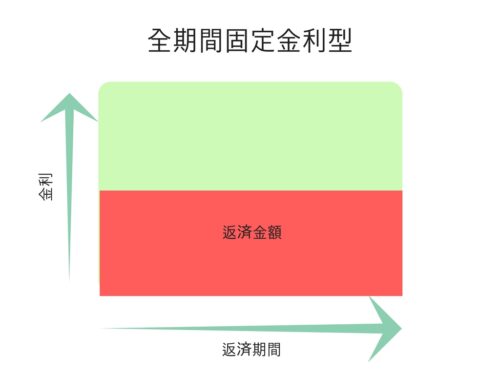

全期間固定金利型

住宅ローン借入時に借入金利が返済時まで固定されるタイプです。

| メリット |

| ・ 毎月の返済額が一定で返済計画が立てやすい ・ 金利が低い時に借りれば、返済時まで低金利が適用される |

| デメリット |

| ・ 金利が高いときに借りれば、金利が低くなった時でも低金利のうまみがない |

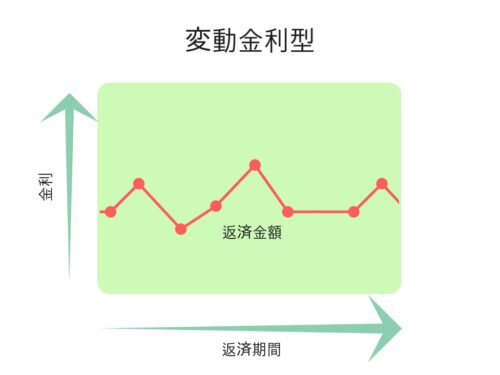

変動金利型

適用金利が半年ごとに見直されるもの。

| メリット |

| ・ 金利下降期には利息額の低下となる |

| デメリット |

| ・ 金利が上昇した場合、元本が減らずに利息ばかりを支払う状況もありうる |

適用金利が上昇しても、返済額は5年ごとに見直され、返済額の変動も見直し前の1.25倍までとしているところが多いです。

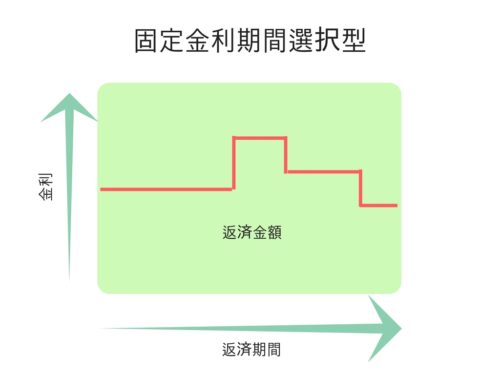

固定金利期間選択型

借入当初から一定の期間は金利が固定されている。

その期間を過ぎた場合は、その時点で変動金利型にするか、再度固定金利期間選択型にするか、全期間固定金利型にするかを選択をします。

金融機関によっては、固定金利期間選択型から固定金利期間選択型への選択がないところもあるため、確認を十分にする必要があります。

| メリット |

| ・ 金融機関によって異なるが、他の商品と比べて当初の金利を低く設定している |

| デメリット |

| ・ 固定期間期間終了時に金利が上昇していれば、返済金額の増加となってしまう |

フラット35の種類とそれぞれの特徴は?注意点はどんなところ?

最長35年間の全期間固定金利であり、保証料0円、繰り上げ返済手数料0円となります。

フラット35には、物件により適用される商品が異なり

・ フラット35S

の2種類があります。

フラット35

昔からある商品であり、なじみのある商品です。

フラット35の特徴は、次のとおりです。

| 特徴 | 内容 |

| 申込時年齢 | 70歳未満(親子リレー返済利用時は70歳以上もOK) |

| 適用金利 | 融資実行時の金利(申込時でないところに注意) |

| 借入限度額 | 最高8000万円まで(建設費または購入価格以内) |

| 返済方法 | 元利均等返済・元金均等返済 |

| 融資期間 | 15年以上35年以内 |

| セカンドハウス | 週末に利用するだけの住宅の取得にも利用OK |

注意点は、

商品内容は各金融機関で同一ですが、適用金利と融資手数料は金融機関によって異なる点

があることです。

フラット35S

フラット35の利用者が省エネルギー性、耐震性などに優れた住宅を取得するときに、フラット35の適用金利を一定期間引き下げるものです。

フラット35Sには、2種類あり、

- 金利Aプラン=当初10年間フラット35の金利を引き下げるもの

- 金利Bプラン=当初5年間フラット35の金利を引き下げるもの

があります。

フラット35金利Aプランを適用するにはどんな基準が必要か?

下の表の6つの要件のうち、いずれか1つ以上の基準を満たす住宅であることが必要となります。

| 省エネルギー性 | ・ 認定低炭素住宅 ・ 一次エネルギー消費量等級5の住宅 ・ 性能向上計画認定住宅(建築物省エネ法) |

|---|---|

| 耐震性 | ・ 耐震等級(構造躯体の倒壊等防止)3の住宅 |

| バリアフリー性 | ・ 高齢者等配慮対策等級4以上の住宅 (共同建て住宅の専用部分は等級3でも可) |

| 耐久性・可変性 | ・ 長期優良住宅 |

金利Bプランを適用するにはどんな基準が必要か?

下の表の6つの要件のうち、いずれか1つ以上の基準を満たす住宅であることが必要となります。

| 省エネルギー性 | ・ 断熱等性能等級4の住宅 ・ 一次エネルギー消費量等級4以上の住宅 |

|---|---|

| 耐震性 | ・ 耐震等級(構造躯体の倒壊等防止)2以上の住宅 ・ 免震建築物 |

| バリアフリー性 | ・ 高齢者等配慮対策等級3以上の住宅 |

| 耐久性・可変性 | ・ 劣化対策等級3の住宅で、かつ、維持管理対策等級2以上の住宅 (共同建て住宅などについては、一定の更新対策が必要) |

フラット35Sの適用金利は、2021年3月31日までの申込受付分に適用されるのが次のとおりです。

| 金利引き下げプラン | 金利引き下げ期間 | 金利引き下げ幅 |

| Aプラン | 当初10年間 | フラット35の借入金利から-0.25% |

| Bプラン | 当初5年間 | フラット35の借入金利から-0.25% |

なお、フラット35には予算金額があり、予算金額に達する見込みとなった場合は、受付が終了となることに注意が必要です。

受付終了日は、終了する約3週間前までに住宅金融支援機構のホームページでお知らせするとのことです。

銀行等の住宅ローン商品はどんな内容なの?

銀行や信用金庫等の住宅ローン商品は、それぞれ異なっているが、特徴は次のとおりです。

※住宅ローンを借りようとする金融機関の商品をよく確認してください。

| 金利タイプ | ・ 全期間固定金利型 ・ 変動金利型 ・ 固定金利期間選択型 |

| 申込者の要件 | ・ 完済時年齢が76~80歳未満 ・ 団体信用生命保険に加入できる人 ・ 返済負担率が25~40%以内※ 返済負担率~「年収に占める年間返済額の割合」のこと |

| 返済期間 | ・ 最長35年 |

| 担保 | ・ 土地や住宅に担保権設定 |

| 繰上げ返済手数料 | ・ 店頭での申し込みの場合は5000円から10000万円前後 ・ ネット申し込みの場合は無料のところが多い |

| その他 | ・ 住宅ローンを受けるには、その金融機関の口座が給与受取口座になって いなければならないことが多い ・ 住宅ローンを借りているときは、他行ATM使用時の手数料が月に何回 か無料となる特典などがある |

さいごに

住宅ローンの商品は、数多くなり、どこから選べばいいのかわからないのが実際のところだと思います。

私自身も、ネットや比較サイトを使い、よりよい条件がある金融機関を探すことに集中しました。

金融機関により適用金利が異なったり、特典がついていたりしているので、時間をかけてしっかりと調べていきましょう。

実際、お金を払い続けるのはあなた自身ですから、この際、住宅ローンについて勉強し、返済に無理がないようなプランを立てることを目指しましょう。

コメント